2023年10月からスタートするインボイス制度。難しすぎて概要すら理解してなかったcoconです。

ライターとして本格的にやっていくことを決意していたのに恥ずかしいばかりです・・・

4月に入り、契約会社からインボイス制度に関してのアンケート提出の連絡が立て続けに亜入り、初めて事の重大さを認識しました。

そして、インボイス制度は個人事業主、特にcoconのようなまだ月5万円程度しか受注していないライターに必要なのでしょうか?

そして手続きはなんだか難しそう。

内容理解と手続きの仕方、さらにはその後の運用方法に悩みましたが、とにかく今理解したことを簡単にまとめます。

otto、5歳の息子、0歳の娘と暮らす平凡な主婦。

日々の些細なことにも気にしたり凹んだりする豆腐メンタル。

かと思えば、信念を強く持ち、何事にも果敢にチャレンジするが飽き性が玉に瑕。

よく言えば芯がある、悪くいえば頑固。

結論としては、導入に向けて動きました。

そして手続きを完了しています。あとは登録されるのを待つだけ・・・(ではないのだが)

正しいインボイス制度の理解や詳細については専門で書かれているサイトを確認してください。

ここでは全くの素人の一個人がインボイス制度の取り入れを迫られ、状況把握と今後の方針のために理解したことや重要と思ったことを簡単に自分の言葉に噛み砕いで書いています。

そのため、多少の考え違いや間違った情報があるかもしれません。

参考にしたのはすべてネット情報です。

難しいことはわからん!

とりあえす何となくの理解が欲しい!

結局やった方がいいの?やらなくていいの??

そんな方には多少参考になると思います。

coconの記事を読んでからもっと詳しく書かれた記事を読んでいただければ幸いです。

この記事の目次

新米?ライターにインボイス制度は必要?

Coconの結論は、弱小ライターほどインボイス制度は取り入れるべき。

なぜならライター存続に関わってくるからです。

インボイス制度の詳しい説明はしませんが、いろんな説明を省いて超乱暴にものすごくテキトーに言ってしまえば、

「売り手がサービスを提供する際に証明書(インボイス)の発行が必要で、消費税納税が必要になる」

ってことでいいのかなー

多少違うと思うけど、そんな感じで理解しています。

収入1,000万円以上の個人事業主や法人では今までも消費税納税義務はあったけど、インボイス制度では本題になる「適格請求書発行事業者」になると、今まで免税されていた事業者も納税の義務が課せられます。

つまり、免税事業者のままではインボイスを発行できません。

インボイスを取り入れるべき免税事業者

インボイス制度を取り入れるかの判断は事業者に委ねられます。

すべての個人事業主が受けなければいけないものではありません。

ただ、デメリットは大きく、

- 取引が減ったり契約取り消しになる

- 報酬額が減る

など、事業存続に大きな影響を与える可能性が高いです。

インボイスが発行できないと、課税事業者(買い手=契約先企業など)は、インボイスの発行する事業者としか契約できません。

正しく言えば、インボイスを発行してもらえないと仕入額控除が受けられなくなります。

負担が増えるだけでなく、経理処理を分けたり税額計算が異なったり、経理事務の負担が増えます。

企業としては、インボイス制度を取り入れていない免税事業者とは取引しづらくなるのです。

なので、取引を断られてしまうリスクが高まります。

インボイス制度が特に影響するひと

インボイス制度の導入の有無が大きく影響を受けやすい個人事業主が、

- 業務委託で請け負っている

- 取引先が企業などの法人が多い

- 組織の一事業者である

人たちの場合です。

取引先が企業で業務委託で契約している人

企業との契約形態が業務委託ではなく、雇用契約をしているのであればインボイス制度は関係ありません。

インボイス制度は給与所得者には原則として影響はありません。

企業が仕入税額控除を受けるための制度なので、関係するのは業務委託している免税事業主のみ。

なかでも、取引先が法人の場合には直ちに見直しが必要。

取引先も免税事業者で、これより先も変更しないのであれば特に必要はありません。

インボイスは課税事業者と免税事業者との取引に関する場合の制度なので、

- 取引先の買い手である事業主が免税事業者

- 簡易課税制度を選択している課税事業者

であれば、特にインボイスが必要ないということ。

インボイス制度が関係ない例外も

そして、他にも免税事業者でいられる場合があります。それは、

「取引先にとって唯一無二の存在になる」ことです。

z納付義務やその手間を買ってでも取引を続けたい事業主だと取引先が思っていれば、インボイスに対応してくれなくても、きっと契約終了したりしないです。

もしそんな存在だったら、弱小ライターなはずはないし。

もしそんな存在だったとしても、いつ自分の価値が下がるか分からないからcoocnなら今のうちにやっておくかな。

重要なインボイス制度、導入を検討するのはなぜ?

絶対取り入れたほうがいいインボイス制度。

というか、制度としてすでに施行が決まっていて、回避できる方法もないのです。

上にあげたような個人事業主の方は、入っておかないとこれからの事業活動がなかなか厳しくなる。

ただ、それが義務ではなく選択の自由が与えられているから、悩んだり後回しにしたりする人が出てくるのです。

え?それcoconだけだよねえ?

あ、、ごめんなさい泣;

その理由の一つが納税の義務。

今まで免除されていた消費税納税が必要になる

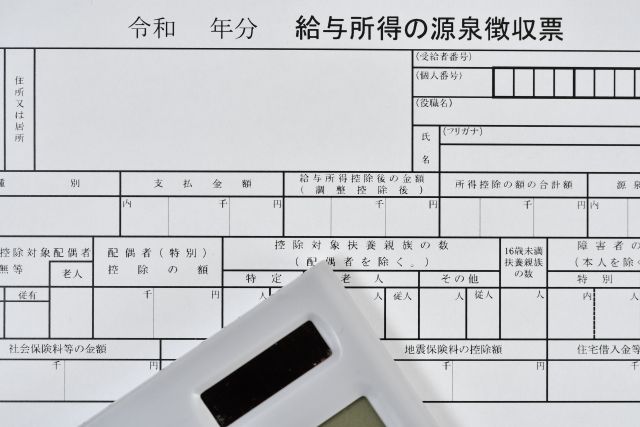

そう、インボイス発行ができる「適格請求書発行事業者」になったら、収入が1,000万円以下でも消費税納税をしなければならない。

ということは、確定申告でも消費税の申告が必要になります。

この計算がまた複雑で細かい。

個人で素人がやるには肩の荷が重すぎます。さらなる経理業務の負担が増大するのです。

インボイスに対応するための事務処理が増える

インボイス発行による請求書は今までのものとは異なり、専用のフォームを作成しなければいけません。

必要項目が正しく記載されていないと適格請求書として認められず課税事業主は消費税控除を受けられません。

再提出となり、手間も時間もかかります。

登録後2年間は変更できない

課税事業者の登録をしたら2年間は免税事業者に戻ることはできません。

何らかの事情で、納税しなくてもいい状況になったとしても、2年間は納税し続けなければいけないのです。

もちろん、そのための申請も必要になります。

ということは、1年間の記録や仕分け作業も必要になり、経理処理も増えます。

インボイス申請より後の運用を考えるのが重要

実はインボイス登録の手続き自体はそれほど難しくありません。

でも、後の対応がしっかりできるかどうか、申請の流れを把握して対応できると判断できてから導入すべきなのです。

具体的には、

- インボイス制度ではインボイスに対応した請求書作成

- 消費税申告

それらをどうするかを考えておくことです。

これらの課題には会計ソフトを導入することで負担の軽減が期待できます。

インボイス制度が始まってから対応に追われたり、確定申告の時期になってから消費税申告のための処理をしたりするのは大変です。

導入すると決めたら対応するフォーム作成や納税に向けた帳簿の付け方など準備しておくことが大切です。

インボイスに対応した請求書フォーム作成

上記で少し触れましたが、これまでも請求書発行していた方なら、インボイスに対応した適格請求書を新たに作成する必要があります。

その中には記載しなければならない項目があり、抜けていると控除に受理されず、再提出しなければなりません。

会計ソフトには、それらの項目や税計算に対応した請求書を簡単に作成・送付できるソフトがあります。

そのようなソフトを利用すれば1から自分で考える手間を省けます。

消費税申告、計算の負担

消費税計算には、一つひとつの取引に対しての消費税を計算する「一般課税制度」と、売上金額のみ把握できていれば算出できる「簡易課税制度」があります。

「簡易課税制度」を適応することで、消費税計算の手間や労力は一気に軽減できます。

というか、「一般課税制度」は素人では無理と言えるくらい大変で難しいようです。

注意点として、「簡易課税制度」を適応するには、税務署に「消費税簡易課税制度選択届出書」を提出する必要があります。

多分、この記事を読んでくれている方は、消費税計算についても悩んでいるはず。

ならば、インボイス制度を導入する際は、この手続きを忘れないようにしましょう。

インボイス制度導入で得られるメリット

制度の理解、導入後の運用など、取り入れの判断が難しいインボイス制度ですが、導入すればちゃんとした恩恵も受けられます。

インボイスのメリットは当然ありますが、現時点ではcoconにとっては負担の方が多いと感じるのでメリットの理解は進んでいません。汗;)

強いていうなら、

- これからも取引の安定が予想される

- 本格的に会計ソフトを使う決意がついた

ってとこかな

それ思いっきり自分ゴト・・・

インボイス制度導入がアピールポイントになる

取引先が免税事業者を嫌厭する一方、インボイス制度を取り入れた免税事業者(=「適格請求書発行事業者」)は取引に優位になります。

中にはインボイス制度を取り入れない免税事業者の方もいるでしょう。

coconももう少しで、制度の理解ができないから導入しないで様子を見ようと思っていました。

でもちゃんと情報収集して、さまざまな負担とメリットを考えてみたから、まだすべてを理解しているわけではないけど、インボイス導入を決意しました。

入らないデメリットが大きすぎます。

なので、これまでより取引が増える(・・・かどうかは自分の力量次第)とか、少なくとも収入低下の危機は免れるのではないかと思います。

会計ソフトで申告の負担を減らす

これまでは副業で微々たる金額しかもらっていなかったので、確定申告をスルーしていました。

しかし、ライター一本の活動に変更したため、これからは収入も増えて・・・というか、増やしていかなければならない。

そんな中で、会計ソフトの導入にも足踏みしていましたが、今回のインボイス制度をきっかけに、会計ソフトの導入にも踏み切ることができました。

coconのように会計ソフトを取り入れようか悩んでいる方で、インボイス制度に対応するために、ソフトを有料版で使いはじめる方もいるのではないでしょうか。

インボイス制度で課せられる消費税申告の計算にも会計ソフトなら簡単に計算から申告書のほか、必要書類の作成、提出できます。

これで、coconは消費税の申請への不安や課題はかなり和らげることを確認したので、会計ソフトを取り入れることにしました。

やるまではなかなか進みませんが、やり始めたらやるしかありません。

どんどん頑張っていこうと思います。

個人事業主のインボイス制度導入はその人による

当たり前の結論になりましたが、結局その人の状況によって異なります。

ただ、coconが理解した上で言えるのは、多分個人で委託契約で収入を得ている免税事業者の方なら、インボイス制度を導入した方がいいのではないかと思います。

何より、先の不安が少し和らぎます。

インボイス制度について取引先に確認してから方向性を決めるという記事もありましたが、結局企業や法人が取引先であれば、インボイスを利用した取引になるのは決定しています。

相談するまでもなく、インボイスを利用できる事業者を選ぶのは理解できます。

表面上は濁されたとしても、一請け負事業者でしかない以上、関係性は不安定です。

これを機に強固な関係性を築くのか(雇用契約をお願いする)、でも個人事業主の最大のメリットである「働き方の自由」を手放したくない。

そうであれば、やはり「適格請求書発行事業者」になるしか道はないと決心しました。

もしそれでも収入が減ったとしても、今のcoconは働き方重視で生きていきたいのでそれはそれで仕方ないと思えます。

会計ソフトも導入して、いろいろ確定申告にも理解が深まり、事業主としてのステップを少し登れた気がしていい機会になりました。

次の記事では「適格請求書発行事業者」の登録のために行ったことについて紹介したいと思っています。